美联储自去年开始缩减其庞大的资产负债表以来,目前已顺利减持大约1万亿美元规模的美债资产,好消息在于暂时没有迹象显示金融市场出现2019年缩表时令决策者担忧的那种流动性紧张状况。相对而言不乐观的一方面在于,由于美联储缩表态度极为坚决且有可能持续至明年,叠加美国财政部可能继续扩大发债规模,股票、加密货币等风险资产估值或持续面临“全球资产定价之锚”——10年期美债收益率带来的巨大压力。

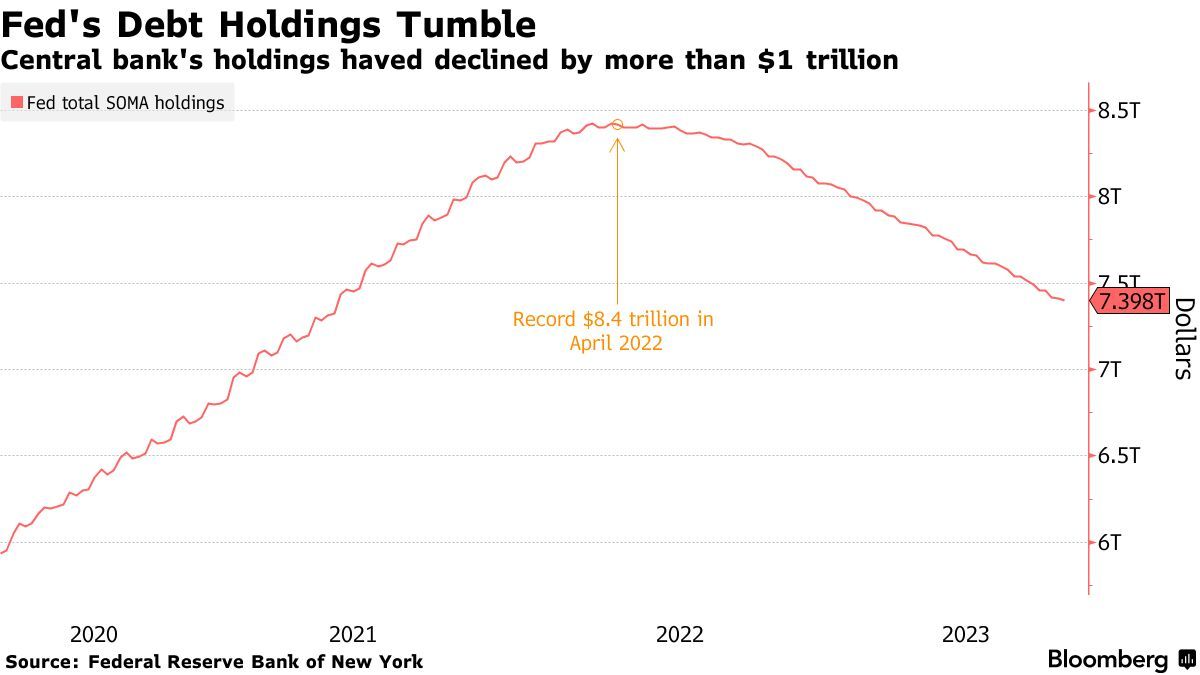

纽约联储公布的最新数据显示,系统性公开市场账户(中央银行资产组合的官方名称)——目前约为7.4万亿美元,低于去年4月创纪录的8.4万亿美元。作为一代人以来最激进的货币紧缩政策的一部分,美联储每月将有多达600亿美元的国债和350亿美元的抵押贷款支持债券到期减持而不进行重新买入债券的操作,从而从金融体系中抽走美元流动性。

这些价值不断缩减的资产组合迫使美国财政部更加依赖私营部门来承担联邦债务。到目前为止,货币市场基金和其他机构型买家相对愿意购买美国政府推出的大量美国国债,这是美国政府提高融资需求的一个关键部分。在美国两党债务上限之争结束之后,美国财政部需要补充大量现金,因而使得国债发行规模比以往多数时间段更大。

来自加拿大皇家银行资本市场(RBC Capital Markets)的美国利率策略主管布莱克•格温(Blake Gwinn)表示:“迄今为止,美联储的债务缩减进行得相当顺利。”“但是,我们还没有看到QT对金融市场带来的重大影响。”QT在这里指的是量化紧缩,即美联储缩减资产负债表的专用术语。

相比之下,2019年美联储当时首次启动QT计划时,美国货币市场动荡不安,当时该计划意外伤及银行流动性储备,导致金融市场流动性急剧短缺。在今年6月份,美联储主席鲍威尔在美国国会作证的几个小时里,他承认在四年前,美联储对缩减资产负债表带来的一些影响措手不及,但鲍威尔认为到目前为止,美联储QT进展非常顺利。

在2019年,当时美国逆回购市场(美国金融管道的关键部分)一度失灵并陷入流动困境。由于当时缩表步伐开启太快带来流动性枯竭,引发全球金融市场剧震,迫使美联储祭出一系列在短期注入宽松流动性的操作,支持“隔夜资本市场”正常运转。

QT总体而言进展顺利,但“全球资产定价之锚”狂舞之势未止

RBC利率策略主管格温强调,到目前为止,银行流动性储备在最近几个月基本没有变化。相反,QT对货币市场基金存放部分现金的工具——美联储的逆回购计划(RRP)中占据了更大的份额。在去年12月达到约2.6万亿美元的高点后,该账户目前约为1.6万亿美元,约为美国银行业准备金总额的一半。因此,目前没有迹象表明这一流动性指标已经缩减到2019年那样会在货币市场引发问题的水平。

随着美联储量化宽松(QT)持续进行,该计划可能会消耗更多流动性储备,进而给市场带来更多的考验。另一个关键因素是财政部在应对不断扩大的财政融资需求时决定出售什么类型的国债以及出售规模如何,这也是由不断扩大的美国政府财政赤字推动的。高收益率短期美国国债最近需求强劲,但财政部也在不断增加较长期限国债(10年及以上期限)的发售规模,这一转变引起了人们对华盛顿债务轨迹的关注。

美国财政部已经在8月份开始扩大其美国国债的拍卖发行规模,这是两年多来的首次。RBC利率策略主管格温预计11月份会有类似的扩大发债规模的举动,明年2月份则会有另一次,尽管这些规模将相对8月而言显得略微小。

“美国财政部如何试图抵消美联储不参与国债购买所带来的巨大购买层面缺口,也是衡量QT对市场影响的一个重要组成部分。”格温表示。

值得注意的是,美国财政部美债发行规模持续扩大的预期,叠加美联储坚定继续缩表进程,或将促使美债收益率和实际收益率持续稳于高位甚至进一步迈入上行空间。近期,有着“全球资产定价之锚”称号的10年期美债收益率持续位于2007年11月以来的新高,这在很大程度上暗示市场的降息押注逐渐退场,取而代之的是市场预期利率水平将长期维持在较高水平。

MUFG美国宏观战略主管George Goncalves表示:“更大规模的新增美债 将体现在期限溢价方面,特别是实际利率上。为了消化这些新增债务,债券名义收益率和实际收益率很有可能随之上升。”

有着“老债王”之称的比尔·格罗斯(Bill Gross)近日表示,美国债务被市场“高估”了,格罗斯预计,10年期美国国债收益率的公允价值约为4.5%,这预示着“全球资产定价之锚”可能还有上行空间。截至发稿,10年期美国国债收益率位于4.25%这一历史高位附近波动。

从理论层面来看,10年期美债收益率相当于股票市场中重要估值模型——DCF估值模型中分母端的r指标。华尔街分析师们一般以10年期美债收益率为基准设定r值,在其他指标(尤其是现金流预期)未发生明显变化的情况下,分母水平越高或者持续于高位运作,股票,尤其是风险较高的科技股等风险资产的估值自然也越低,尤其是业绩真空期分子端几乎无变化。

美联储缩表或将持续明年,危机会否发生谁也说不准

关于缩表所带来的潜在挑战,美联储确实拥有着不少可以用来应对挑战的政策工具。其中,包括提供隔夜现金以换取证券的长期回购工具,以及今年上半年因美国银行业危机而暂时推出的银行定期融资计划(Bank Term Funding Program)。

前财政部官员、现任摩根士丹利全球首席经济学家Seth Carpenter表示:“风险情况是,他们做得太多、太快,然后严重扰乱了经济中的信贷流动水平,进而可能导致经济陷入衰退。”“不过,这不是我们的基准预期。”他补充表示,并且预计美联储缩表计划将持续到明年。

来自道明证券的美国利率策略主管Gennadiy Goldberg表示,目前还不清楚美国财政部的国债发售规模会不会越来越大,而这反过来又给美联储QT带来的影响打上了一个大大的问号。

“说一切都安然无事就好比在第一节结束后宣布比赛结束,”他表示。“上次美联储以每小时60英里的速度撞上了墙,因为他们没有预料到储备短缺的情况——现在这种风险再次值得关注。”Goldberg补充表示:“目前最大的未知数在于,美国金融体系中最低规格的可承受储备水平是多少。我们还不知道这一点。”