经历高管变动、策略调整等一系列变数后,先锋领航将抱憾错失中国资管行业的发展盛宴。

作者|肖望

编辑 | 陈弗也

出品|棱镜·腾讯小满工作室

传言成为遥遥领先的预言。

近日,全球最大公募基金公司、资管业巨头先锋领航(Vanguard)再度被传“将退出中国、关闭在中国的办公室”。据第一财经11月10日报道,先锋领航表示“该消息属实”。当时,接近先锋领航的人士也对作者表示,以上述回复为准,预计公司不会再作其他回应。

先锋领航的全球资产管理规模已达7.8万亿美元,并且以低成本和指数投资知名,为美国的个人投资者推出了首只指数基金。近年来,其在智能投顾服务领域更是积极布局。在国内,普通用户更多是通过其与支付宝合作推出的“帮你投”服务了解到该公司。

不过,这家全球资管巨头在华水土不服,发展并不尽如人意。在经历高管变动、策略调整等一系列变数后,先锋领航将抱憾错失中国资管行业的发展盛宴。

01

退出与蚂蚁的合资公司

工商资料显示,11月3日,“帮你投”的业务主体——先锋领航投顾(上海)投资咨询有限公司出现了一系列变更,其名称变更为蚂蚁投顾(上海)投资咨询有限公司,先锋领航投资管理(上海)有限公司退出,蚂蚁(杭州)基金销售有限公司成为其全资股东。

随后,在面对媒体的问询时,先锋领航终于承认其将退出中国的打算。

早在今年3月份时,先锋领航就被传出将全面退出中国。而当时蚂蚁集团回复称,目前先锋领航投顾公司及帮你投产品运行一切正常,不对市场传闻做回应。而先锋领航方面则称,投顾公司双方股东合作未有变化,公司业务和“帮你投”服务运营一切正常。对于恶意揣测及不实报道将保留追究法律责任的权利。

资料显示,先锋领航从2009年开始向中国的央行和主权基金提供资产管理服务,2011年在香港成立领航投资香港有限公司。2014年,先锋领航在北京设立代表处,并于2017年5月在上海设立全资子公司先锋领航投资管理(上海)有限公司。

其真正在内地大展拳脚正是在2019年6月与蚂蚁集团联合成立先锋领航投顾(上海)投资咨询有限公司,先锋领航持股49%,蚂蚁持股51%,并在年末成为首批基金投顾业务试点机构。2020年4月,蚂蚁与先锋领航合作的“帮你投”业务正式推出。

官方介绍显示,“帮你投”向消费者提供全权委托的智能理财服务,利用人工智能驱动的算法从超过6000只公募基金产品中推荐合适的投资组合,并收取一定的服务费,将仅服务高净值人群的财富管理解决方案普及到平台上的广大投资者群体。投资门槛低至800元,推出后100天内,吸引约20万名新客户,合计投资额达22亿元。

2021年10月,先锋领航投顾称“帮你投”持仓用户已超过100万,持仓超3个月的用户当时76%获得正收益。

不过,此后未有更多业务数据披露。支付宝页面则显示,“帮你投”当前服务超4000万人,从全市场超1万只基金中择优入池,其起投金额已降至100元。

02

被动投资理念水土不服?

先锋领航于1975年在美国成立,其开创了指数投资的先河,在全球的成熟资本市场,指数投资的方式越来越普及,这也是先锋领航快速发展的秘诀所在。

有资料显示,以60%的股票和40%的债券作为资管业的投资组合基准,过去20年间先锋领航旗下美国60/40基金的回报率达到了168%。

指数基金并不试图跑赢市场。中国银行援引的研究数据显示,指数基金可以战胜证券市场上70%-90%以上资金的收益,长期稳定地取得证券市场的平均收益。指数基金业绩表现不依赖于基金管理人对市场的判断能力与选股能力,因此无需高薪聘请资深的投资理财专家、分析师,不需要花费大量的资金进行政策研究、行业研究和公司研究,因此可以收取较低的基金管理费。

时任先锋领航集团亚洲区总裁、先锋领航投资管理(上海)有限公司董事长林晓东在2019年受访时曾介绍,先锋领航已经将集团在美国的资产加权平均费率下降到仅为 0.12%,远低于行业平均水平的0.62%。在发达国家的基金市场,各类基金投资策略带来的长期回报差别不会太大,创造超额收益的概率很低,因此基金的管理费用对基金持有者的长期收益来说很重要。

不过,先锋领航提倡的被动指数投资理念在中国市场有些水土不服。

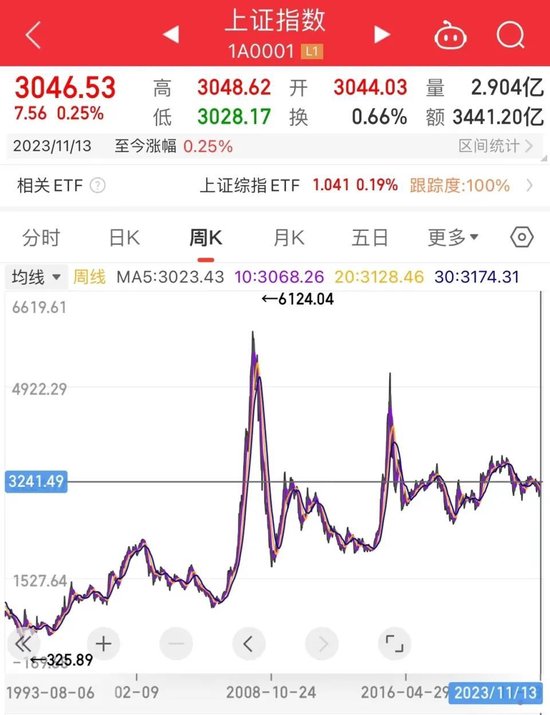

在诸多资管行业研讨场合中,业内专家们普遍提到,以美国市场为例,指数长期来看不断上扬,

给客户带来的体验较好。而我国指数型产品相对有限,可投资产选择有限,更重要的是其回报长期停滞不前。

以上证指数为例,其在今年10月份接连下挫,“守卫3000点”呼声再起。在10月20日至10月25日的交易日期间,上证指数还是一度跌破3000点。而拉长时间来看,市场此前已有四轮“守卫3000点”,如果长期投资指数,则投资者收益体验十分不佳。

在中国市场中,基金公司和投资者也都更偏爱主题型、赛道型基金,例如医药、新能源、白酒等行业,更青睐明星基金经理的个人操盘能力,2021年的基金购买热潮就主要集中在数位百亿级、千亿明星基金经理身上。

中国的激进型散户投资者也更倾向于炒个股,以博取更高收益。而保守型投资者更习惯银行存款、银行理财或“宝宝类”货币基金的稳健、固定收益型产品。在资管新规要求银行理财打破刚性兑付后,2022年末的银行理财破净潮也让不少投资者大惊失色,不少人甚至退回到更低收益但却保本的银行存款。

03

未拿到公募基金牌照

先锋领航曾引以为傲的是,其在任何一个市场都不支付发行渠道佣金,而基本采用由投资者支付顾问费而非基金支付尾随佣金的模式,并促使当地市场的分销模式发生颠覆性变化。

这一模式在中国市场则频频碰壁。有基金业人士向作者介绍,销售渠道对基金公司至关重要,因此大量基金会向银行、券商等支付费用以获得这些发行渠道的支持。例如,招行半年报显示,其上半年代理基金收入就有28.56亿元。

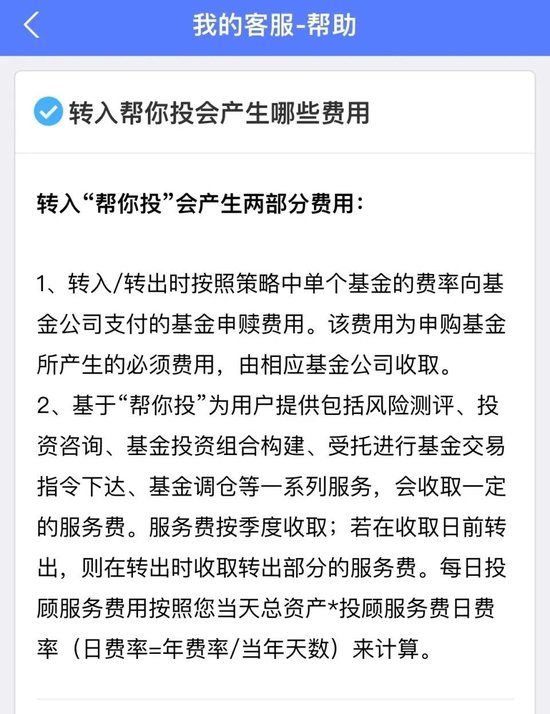

支付宝页面显示,转入“帮你投”会产生两部分费用,一是转入/转出时基于策略向基金公司支付的申赎费用;二是“帮你投”提供的基金投资组合构建、基金调仓等一系列服务的投顾费,年费率普遍在0.5%。

业内人士指出,国内投资者还不习惯为“投顾服务”付费,尤其在投资亏损之际,投资者被收取三道费用(买入手续费、卖出手续费、投顾服务费)的体验更不好。

社交媒体上,亦有一些用户分享了“帮你投”的经历,尤其在近两年资本市场震荡剧烈的背景下,投资者感受不佳,在产品亏损的同时,卖出还要收取不低的手续费,令人难以接受。

“2万元买入2周,收益11.79元,买入手续费14.15元,现在卖出手续费竟然要80多,不玩儿了。”有投资者吐槽道。评论区类似的声音十分普遍。

《21世纪经济报道》还援引行业人士观点称,先锋领航与蚂蚁的合作不算特别愉快。“Vanguard的投资策略研发总部在美国,给到蚂蚁的只是一个结果,在蚂蚁看来,投资策略就像个黑匣子一样,不知道里面是什么,但只能放在平台上卖。蚂蚁自己有大量的用户行为数据,这个数据也是机密,不能够提供给Vanguard,所以双方的合作一直都有保留。”

先锋领航一度想要大展拳脚。在2019年8月接受《界面》采访时,林晓东曾表示,未来在法律法规允许的情况下,Vanguard集团希望能够迎合国内资本市场开放大潮,以独资的形式进入中国公募市场。

但2019年末,林晓东离任先锋领航。2020年8月,先锋领航宣布将关闭香港办公室,将地区总部迁往上海,并表示未来在亚洲地区的业务重点将集中在中国内地。但是在2021年3月,其表示将暂缓申请公募基金牌照,并被爆出将裁掉上海的一半员工。英国《金融时报》称,其不向第三方支付佣金的做法影响了其分销,即便拿到基金牌照,销售产品也会有困难。

不过,在市场看来,先锋领航退出更多是由于其自身发展原因。全球资管巨头都在通过合资或独资公司积极参与中国资管市场的发展盛宴。

例如,法国巴黎资产管理控股公司与农银理财联合成立合资理财公司,贝莱德与建信理财成立合资理财公司等;此外,贝莱德、施罗德、路博迈、富达等资管巨头还申请设立外资独资公募基金。

光大理财发布的《中国资产管理市场报告2022-2023》显示,2022年末中国资管市场总规模达到133.8万亿元,预计到2030年仍能保持9%左右的年化增速,达到275万亿元。