炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 券业行家

按手印认赔客户本息,华创证券营业部老总似涉飞单

一份新鲜出炉的判决书,涉及某位券商“老总”的民间借贷纠纷,让行家感到“槽多无口”。

特殊身份的被告

刚过长假,行家就发现上海市第一中级人民法院(简称:上海一中院)公布了一则判决书:日期还颇为新鲜,2023年10月7日。

或许是巧合,本案的双方在今年9月都满了整数年龄——原告方孙先生为花甲之年,被告方周某则是四十不惑。

让行家诧异的是,周某居然是是一位持证的券商人士。在本案纠纷发生时,他的身份是华创证券上海芦恒路证券营业部负责人。

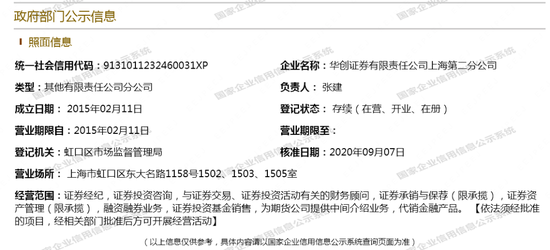

据工商信息,上海芦恒路营业部成立于2015年2月;周某在2019年10月卸任营业部总经理职务。2020年1月,芦恒路营业部迁址更名为上海东大名路营业部,同年9月升级并更名为华创证券上海第二分公司。

企查查信息显示,这家分支机构新增两条开庭诉讼,原因是财产损害纠纷。

此前行家倒是点评过多起券商分支机构和投资者的纠纷,几乎都涉及金融产品销售时投资者适当性问题。

然而,本案有些特殊。被告方周某的行为,似乎与其营业部负责人的身份存在冲突。

重金投资的客户

行家从判决书得知,孙先生是华创证券的资深客户。纵然比不上刚刚公告的“鲶鱼”,但也是身家可观。在行情低迷的2018年,手头仍有数百万的资金用于投资。

这不,2018年3月,在周某的推荐下,孙先生签约购买了北京中财嘉盈基金管理有限公司(简称:中财嘉盈)出品的“中财嘉盈-盈华2号私募投资基金”(下称“盈华2号”),投资金额350万元。基金合同约定,投资期限两年,年化业绩比较基准为9.5%,每半年付息一次。

四个月后的2018年7月,同样因周某推介,孙先生与私募基金管理人济南九辰股权投资管理有限公司(简称:九辰投资)签约,出资100万认购“九辰投资-新动能2号私募投资基金基金”(下称“新动能2号”)。案件中,这一产品的条款内容未见披露。

行家并不知道,周某与这两家私募是否有什么关系,主动介绍客户是否获取了什么好处。但作为投资者,孙先生的真金白银,全部打了水漂。

中基协信息显示,中财嘉盈早在2014年4月便是首批备案的股权创投类私募,“盈华2号”在2017年12月备案。2022年7月22日,中财嘉盈因“失联”被中基协注销,彼时“盈华2号”等6只产品均未清算。

在此之前,中财嘉盈已经营异常,连同法定代表人刘义帅均收到了限制高消费令。2022年2月21日,中财嘉盈被吊销了营业执照。

九辰投资倒是存续至今,但也有限高信息。今年3月18日,中基协注销了包括九辰投资在内的16家私募资质,原因是异常经营,期限届满未提交专项法律意见书。包括“新动能2号”在内,九辰投资发行的两只产品均没有清算。

亲自捺下的指印

而两家私募的暴雷,发生得更早。

2019年中,未能收到付息的孙先生,上门要求华创证券给说法。上海分公司的党支部书记朱某某,也向周某了解情况。

为了维护安定团结的政治局面,周某选择了破财免灾,息事宁人。作为乙方,周某向孙先生(甲方)出具了一张借条,载明,“因上述450万元基金投资无法按约兑付,乙方自愿承担甲方损失”。借条签署日期为2019年9月,约定借款期限两年,年利率9.5%;逾期罚息按24%计算。并且还有“因乙方违约、甲方维护自身权益产生的一切合理费用,包括但不限于诉讼费用、律师费用、住宿费用等,均由乙方承担”的条款。

借条到期后,周某并未归还本息,孙先生诉至上海市闵行区人民法院(简称:闵行区法院)。

这一涉案借条上的签名和捺印的真伪,也成为本案的争议焦点。

经司法鉴定,涉案借条中的签名“不能确定”是否为周某所写,落款处的指印则是周某亲手所捺。鉴定费用,由周某自掏腰包,支付3.02万元。

一审二审的判决

证据在案,闵行区法院认为,双方于2019年就前述投资款450万元达成借贷合意并出具借条一份,借条中载明了借贷事实由来、借款期限和利率等,并不违反法律的规定。被告方理应按约履行还款义务。

根据相关规定,法院对借款利息予以调整,一审判决周某偿还本金450万元,按9.5%支付借款利息,按四倍LPR支付逾期利息;律师费4万元。他还需要负担案件受理费减半收取计24,782.50元,保全费5,000元,以及前述鉴定费用。

周某不服判决,上诉至上海一中院。他表示,本案不属于民间借贷,而是投资纠纷。孙先生曾出具书面声明和视频陈述,“明确讲到购买涉案基金系其本人所为”,于己无关。并且称全部承担450万元“有违公平,也不合常理”。

而孙先生表示,当时系应周某要求出具书面声明和视频表态,以免其被单位处罚,“甚至还可能涉嫌刑事犯罪”。

上海一中院同样认为,案涉借条将借款事实、借期、利率等均约定明确,周某依法应承担还款义务。法院同时表示,书面声明所反映的内容无法达到之举证目的,不足采信。

今年10月7日,上海一中院做出终审判决:驳回上诉,维持原判。

结案之后的反思

行家注意到,周某在事发后离开了华创证券。后来,他曾担任申港证券股份有限公司上海闵行区古北路证券营业部总经理。

今年7月,他跳槽华安证券,目前的任职未知。

那么,本次的法律诉讼,是否会对这位曾经的营业部总经理,如今的券商打工人,带来经济困扰呢?

另一方面,从华创证券的态度来看,行家有了不太厚道的猜测:周某的券商营业部总经理身份,是否是投资者购买产品的重要因素。而两款产品的销售,是否涉及敏感的话题——“飞单”?

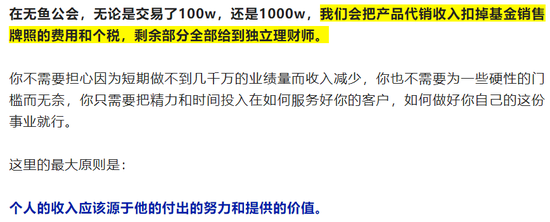

在《从合伙人到散伙人,不得不说的“秘密”》等文中,行家曾经发掘了某家“奇葩”的“飞单平台。

姑且不提道德判断,单从理性角度来看,行家秉持着如下观点。

金融产品暴雷,或许在所难免。

如果事先经过所在机构的风控评估,通过集体决策,进入准入名单的产品,并且在销售过程中合法合规,留痕备查。即使后续出现了风险事件,也有充分理由证明:卖者尽责,投资者必须自负损失。

退一万步说,就算销售过程中存在瑕疵,在中国的法律体系下,也是首先追究雇主的责任。

然而,如果是利用职务之便,推销非本公司发行或代销的产品,也就是“飞单”。不出事则已,一旦“翻车”,无法以职务行为作为开脱的当事人,将以个人名义承担一切民事甚至是刑事责任。

比如,本案的当事人。或许就是留下了“把柄”,不得不赔偿客户的全部本息损失。

展业不易,行家唯愿券商人士,谨慎合规。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。投资者据此操作,风险自担。